Hypotéky na Slovensku v zlacňovaní aj napriek pretrvávajúcej pandémii. V októbri poskytli banky pôsobiace na našom finančnom trhu úvery na bývanie za priemerný úrok 0,87 percenta, ide o novú rekordnú hodnotu. Prispelo k tomu aj to, že na trhu sa objavila ponuka so sadzbou 0,365 percenta.

Klienti preto začali prehodnocovať doterajšie úvery, aby na nižších sadzbách ušetrili. Len za október 2021 poskytli banky refinančné hypotéky v hodnote 329 milióna eur, čo je štvrtina zo všetkých úverov na bývanie poskytnutých v mesiaci.

Komu sa refinancovanie hypotéky oplatí

Pri hodnotení toho, či sa prenos úveru oplatí, je podstatný rozdiel medzi starou a novou úrokovou sadzbou. „Refinancovanie môže byť veľmi zaujímavé už aj pri malom rozdiele medzi pôvodnou a novou úrokovou sadzbou. Štandardne je odporúčaný rozdiel okolo 0,5 percenta oproti pôvodnej úrokovej sadzbe,“ hovorí riaditeľka pre úvery v spoločnosti Fingo.sk Eva Šablová.

Podstatná je však aj úspora na mesačnej splátke, ktorá sa odvíja od zostatku dlhu voči banke. „Rozdiel 0,5 percenta môže pri úvere 150-tisíc eur predstavovať viac ako 30 eur, avšak ak máte zostatok úveru 40-tisíc eur, úspora v mesačnej splátke nemusí byť ani 10 eur,” pripomína Šablová. Pri takej malej úspore sa refinancovanie hypotéky veľmi nevyplatí.

Sú s ním totiž spojené aj iné poplatky. „Refinancovanie hypotéky sa oplatí vtedy, ak po zohľadnení všetkých jednorazových nákladov (napríklad na znalecký posudok, kolok na katastri či poplatok za predčasné splatenie úveru) dosiahnete na mesačnej splátke úsporu, respektíve znížite celkové preplatenie úveru,“ upozorňuje analytička.

Pozor na ďalšie poplatky a poistenie

Dodáva, že treba brať do úvahy aj cenu ďalších služieb, ktorými niektoré banky poskytnutie refinancovania úveru podmieňujú. Môže ísť napríklad o poplatok za povinné poistenie úveru v banke, poistenie nehnuteľnosti alebo mesačný poplatok za vedenie účtu v novej banke. Všetky predstavujú náklady navyše, ktoré zhoršujú rentabilitu prenosu úveru.

„Refinancovanie sa musí posúdiť oveľa komplexnejšie, aj vzhľadom na prípadný presun účtu a celého platobného styku do inej banky. Aby klient napríklad zbytočne neplatil poplatky za dva účty len preto, že refinancovaním hypotéky ušetrí na mesačnej splátke 15 eur. Toľko ho ale budú stáť aj tieto účty,” sumarizuje Šablová.

Častokrát sa však môžeme prenosom hypotéky zbaviť zbytočných poplatkov, napríklad za vedenie účtu alebo predražené poistenie. Nová banka ich môže poskytovať lacnejšie alebo dokonca zadarmo.

Ako vyňať nehnuteľnosť zo zábezpeky

Na refinancovanie úverov sa však môžeme pozerať aj z iného uhla. Nemusí ísť len o snahu získať nižší úrok a ušetriť. Ľudia napríklad často chcú z úveru vyňať jednu zo založených nehnuteľností, prípadne chcú z úveru vyňať spoludlžníka.

Niekedy ide aj o zámenu zabezpečenia úveru, najčastejšie z rodičovského domu na novo dostavaný vlastný dom. Ak im v týchto požiadavkách nevie vyjsť v ústrety pôvodná banka, môže sa to klientom podariť v inej banke. Nejde tak o výrazný efekt v úspore na splátke, ale o podstatné je vyriešenie inej potreby.

Zlúčiť drahšie úvery do lacnejšej hypotéky

Ďalším dôvodom refinancovať je potreba spojiť viac úverov do jedného lacnejšieho. Okrem hypotéky to môže byť spotrebný úver, úver stavebnej sporiteľne, kreditná karta či leasing.

„Vďaka zlúčeniu úverov do jednej hypotéky ich môžete nahradiť jediným úverom s výrazne nižšou splátkou a podstatne tak uvoľniť svoj rodinný rozpočet. V tomto prípade je dôležité, aby hodnota založenej nehnuteľnosti postačovala na pokrytie zostatkov všetkých úverov. Domácnosti častokrát vedia takýmto krokom ušetriť viac ako polovicu sumy, ktorú dovtedy museli vyčleniť na úverové splátky,” dodáva Šablová.

Pre akú fixáciu sa rozhodnúť

Dlžníci pri refinancovaní stoja pred dilemou, akú zvoliť fixáciu úrokovej sadzby. Pri väčšine bánk platí, že čím je fixácia úrokovej sadzby na hypotéke kratšia, tým je úrok na hypotéke nižší.

„Akú dĺžku fixácie úrokovej sadzby si vybrať závisí najmä od postoja žiadateľa k riziku zmien na trhu a taktiež od jeho očakávaní ďalšieho vývoja,” hovorí Lenka Siváková z portálu FinančnáHitparáda.sk.

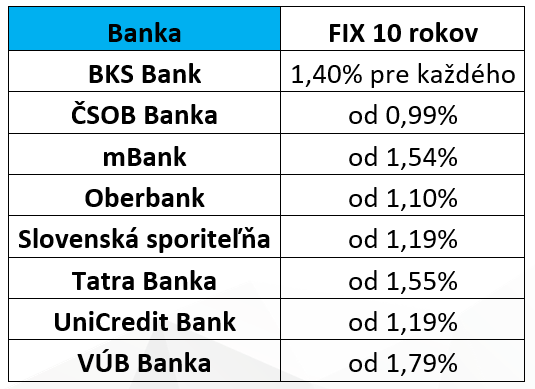

Prehľad bánk, ktoré ponúkajú fixáciu sadzby na 10 rokov:

Konzervatívnejší klienti, ktorí chcú mať istotu nemennej úrokovej sadzby čo najdlhšie obdobie, si podľa nej fixujú úroky na 5 i viac rokov. Tí, pre ktorých je dôležitá čo najnižšia úroková sadzba a tí, ktorí neočakávajú, že úroky na hypotékach v krátkodobom horizonte porastú, volia kratšie fixácie do 3 rokov.

„Aktuálne nízke úrokové sadzby prajú aj dlhodobým fixáciám. Pri úrokoch okolo jedného percenta sú tieto fixácie zaujímavé nielen pri financovaní nového bývania, ale aj pri refinancovaní existujúcich úverov,“ dodáva Siváková.

Našli ste chybu? Napíšte nám na editori@forbes.sk